Ini 2 jenis hutang yang perlu anda tahu!

Konsep hutang merupakan salah satu konsep asas yang perlu diketahui oleh semua orang. Mengikut fahaman umum, hutang terjadi apabila anda telah menerima suatu pinjaman dari pihak yang lain dengan persetujuan bahawa anda akan membayar semula nilai pinjaman itu.

Nilainya pula tidak terbatas; boleh jadi 1 sen hinggalah RM1 juta sekalipun, hutang perlu dilunasi secepat mungkin.

Bagi pihak bank pula, konsep hutang diperluaskan lagi kepada persetujuan untuk membayar semula nilai pinjaman tersebut disekalikan dengan kadar faedah atau kadar tambahan yang dikenakan dalam setiap nilai bayaran tiap bulan.

Walaupun dibayar secara beransur-ansur, kadar faedah tetap perlu dibayar kepada pihak bank. Sebenarnya hutang juga ada dua jenis utama, iaitu hutang pengguna dan hutang korporat. Hutang yang anda tengah pikul sekarang, yang mana satu?

Hutang pengguna adalah jenis hutang yang biasa kita dengar, ini beberapanya

Ada empat jenis hutang pengguna yang cukup biasa kita dengar.

1. Hutang yang mempunyai sesuatu untuk dicagarkan. Hutang jenis ini dipanggil sebagai secured debt atau collateralized debt.

Ini bermakna penghutang atau peminjam perlu meletakkan suatu hak miliknya untuk menerima pinjaman tersebut dari pihak pemiutang.

Sekiranya pinjaman tersebut gagal dibayar, maka hak milik itu tadi akan berpindah kepada si pemiutang sebagai ganti rugi atas nilai pinjaman tersebut.

Misalnya, pinjaman kereta atau rumah. Jika bayaran bulanan kereta gagal dibayar dalam tempoh tertentu, maka kereta tersebut boleh ditarik oleh pihak bank.

Rumah pula akan diambil semula oleh bank dan dilelong untuk pihak bank mendapatkan semula nilai pinjaman yang telah diberikan kepada peminjam.

Baca Juga : Jadual Bayaran STR Fasa 4 Mengikut Bank – Sumbangan Tunai Rahmah

2. Hutang peribadi dan kad kredit biasanya dipanggil unsecured debt. Untuk jenis hutang ini pula, pihak pemiutang tidak mengambil apa-apa hak milik sebagai cagaran.

Sebaliknya, pemiutang terlebih dahulu perlu menilai kemampuan seseorang pemohon pinjaman andainya mereka dapat membayar semula kadar pinjaman yang dipohon.

Oleh disebabkan kaedah ini mengundang risiko yang lebih tinggi kepada pihak pemiutang, jadi kadar faedah yang dikenakan kepada peminjam turut meningkat.

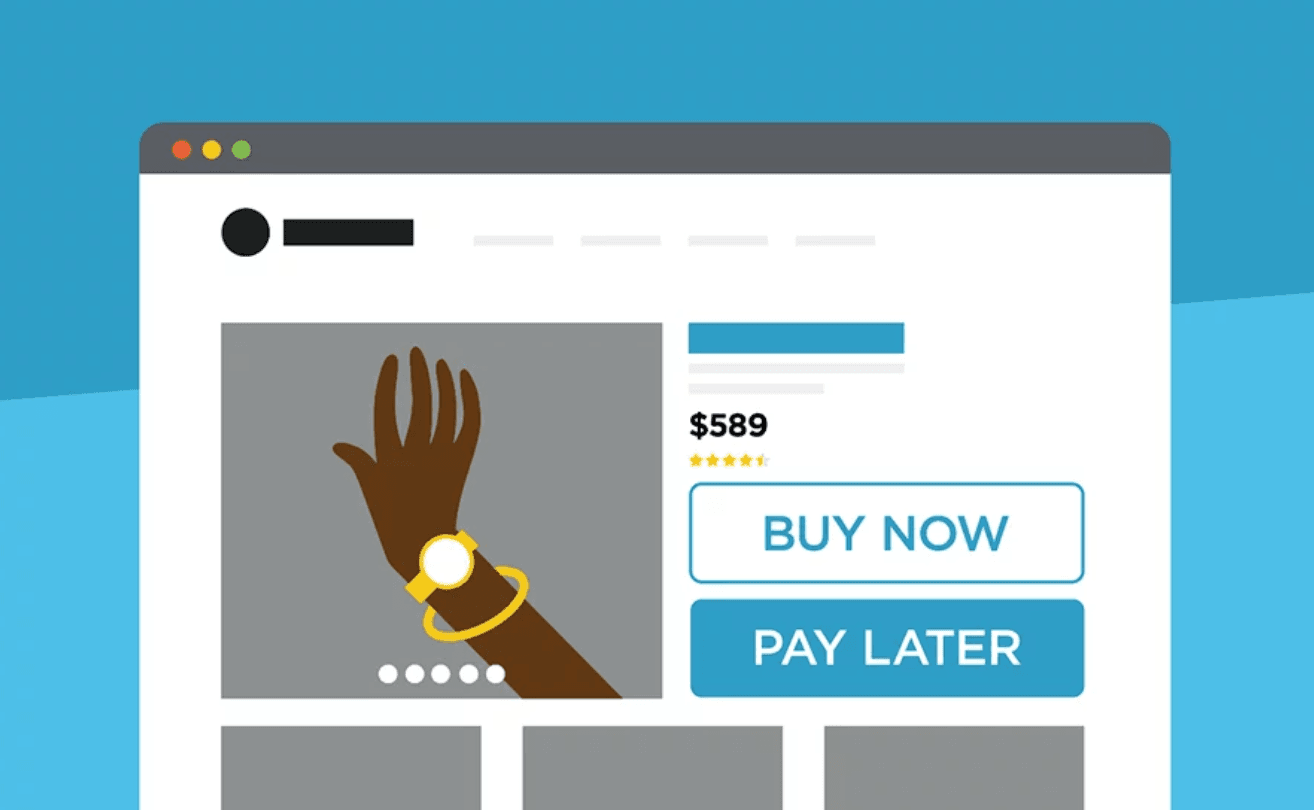

3. Yang penting perlu bayar bulanan, kad kredit antara hutang yang boleh ‘diperbaharui’. Kaedah ini dinamakan revolving debt.Peminjam boleh menggunakan seberapa banyak nilai, dengan had maksimum yang ditetapkan.

Kad kredit dan alternatif buy now, pay later (BNPL) antara contoh terbaik bagi hutang jenis ini.

Selagi peminjam atau pengguna kad kredit boleh menunaikan tanggungjawab mereka untuk membayar kadar minimum hutang mereka, maka mereka masih dibenarkan untuk meminjam semula nilai hutang yang sama.

4. Pinjaman gadai janji, cara yang popular untuk mendapatkan pinjaman rumah dan selalunya perlu dibayar dalam suatu tempoh yang lama, seperti 15 hingga 30 tahun.Pinjaman gadai janji lazimnya merupakan hutang yang paling besar nilainya bagi peringkat pengguna.

Dua jenis kategori yang lebih luas dalam bentuk pinjaman gadai janji adalah kadar nilai yang tetap atau fleksibel mengikut piawai yang telah ditetapkan. Bagi kita di Malaysia, antara nilai yang menjadi rujukan ramai adalah kadar OPR dari Bank Negara.

Hutang korporat ala Megah Holdings, banyak pegang bond dan kertas komersial

Hutang korporat biasanya mempunyai istilah yang tidak ramai orang selalu dengar, seperti bon/sukuk dan lain-lain. Jika anda mengikut sejarah ekonomi, istilah bon/sukuk itu sendiri mempunyai beberapa perbezaan dari segi tanggungjawab pemegang.

Untuk kali ini, kita akan lebih fokus kepada bon kerana ia lebih jelas wujud sebagai hutang.

Secara asasnya, bon merupakan salah satu instrumen hutang yang membolehkan sesebuah syarikat dapat meminjam dana dari para pelabur dengan perjanjian pembayaran balik bersama kadar faedah sekaligus.

Orang persendirian juga boleh membeli bon, sama seperti syarikat pelaburan yang lain. Biasanya untuk sesebuah bon, pemilikannya juga mempunyai kadar faedah yang tetap.

Bagi korporat pula, mereka boleh menjual bon sebanyak 1 juta untuk mendapatkan dana peralatan baharu. Boleh jadi, mereka akan mengeluarkan 1,000 bon dengan nilai RM1,000/unit.

Apabila sampai suatu tempoh tertentu atau tempoh matang, maka para pelabur atau pembeli bon tadi akan menerima nilai penuh bon tersebut serta kadar dividen tahunan.

Kertas komersial pula merupakan satu lagi hutang korporat dengan tempoh matang selama 270 hari atau kurang. Kertas komersial suatu perkara yang lazim dalam dunia perbankan khususnya di lantai Wall Street, dimana institusi yang memiliki credit rating yang tinggi sanggup menawarkan kertas komersial.

Perkara terbaik bukanlah mengelak hutang, sebaliknya bagaimana uruskan hutang

Hutang bukanlah suatu perkara yang pelik dan buruk dalam kehidupan seharian.

Ini tidak bermakna kami menggalakkan hutang, namun kita perlu terima kaedah berhutang sebagai suatu alternatif dalam pengurusan kewangan kita khususnya dalam cara mendapatkan aset pemilikan.

Langkah terbaik untuk kita sebagai pengguna adalah untuk mempelajari cara untuk menguruskan hutang dan bijak memilih perkara mana satu yang berbaloi bagi kita untuk berhutang dengan bank.

Yang penting, kawalan hutang amat penting agar tidak menjerat kita pada masa hadapan dan akhirnya dapat melangsaikan hutang-piutang ini.